Hvordan kjøpe Royal Dutch Shell (SHEL)-aksjer i Norge 2026

Denne guiden forteller deg hvor og hvordan du kan investere i Royal Dutch Shell-aksjer, og hvorfor du kanskje ønsker å gjøre det, basert på et fundamentalt analyseperspektiv.

Hvordan kjøpe SHEL-aksjer med 5 enkle trinn

-

1Besøk eToro via lenken nedenfor og registrer deg ved å oppgi din informasjon i de påkrevde feltene.

-

2Oppgi din personinformasjon og svar på et enkelt spørreskjema for informasjonsårsaker.

-

3Trykk på "Innskudd", velg din foretrukne betalingsmetode og følg instruksjonene for å finansiere kontoen din.

-

4Søk etter din favorittaksje og se de viktigste detaljene. Når du er klar til å investere, trykker du på "Handle".

-

5Oppgi beløpet du ønsker å investere, og konfigurer handelen din for å kjøpe aksjen.

Best anmeldte meglerhus for kjøpe av Royal Dutch Shell-aksjer

1. eToro

eToro er et av de mest kjente sosiale investeringsnettverkene, med et oppdrag å forbedre investorers økonomiske kunnskap og aktivitet. Med over 17 millioner brukere siden oppstarten i 2007, har eToro blitt den fremste investeringsplattformen for både nybegynnere og erfarne tradere. Du kan lese hele vår eToro-anmeldelse her.

Sikkerhet og Personvern

Sikkerhet er en av de viktigste faktorene å vurdere når du velger en investeringsplattform. Siden eToro er regulert av Financial Conduct Authority (FCA) og Cyprus Securities and Exchange Commission (CySEC) kan du være trygg på at dine midler og personlige opplysninger er sikre. Videre krypterer eToro alle innsendinger med SSL-kryptering for å hindre hackere i å avskjære konfidensiell informasjon. Til slutt bruker plattformen tofaktorautentisering (2FA) for å fremme sikkerheten til brukernes kontoer.

Gebyrer og Funksjoner

Både nybegynnere og erfarne investorer kan benytte seg av eToros omfattende bibliotek med banebrytende tradingmetoder. Nybegynnere innen trading kan for eksempel benytte eToros CopyTrading-funksjon, som lar dem etterligne kjøpene og salgene til mer erfarne tradere. De med tradingerfaring vil bli glade for å høre at eToro tilbyr tilgang til flere markeder, inkludert aksjer, valutaer og kryptovaluta, alt fra en enkelt plattform. Videre er eToro en provisjonsfri tjeneste. Men for å fremme aktive handler på plattformen, krever plattformen er månedlig gebyr på £10 for inaktivitet.

| Gebyr | Gebyrbeløp |

| Provisjonsgebyr | 0% |

| Uttaksgebyr | £5 |

| Inaktivitetsgebyr | £10 (månedlig) |

| Innskuddsgebyr | £0 |

Fordeler

- CopyTrading-funksjon

- SSL-kryptering for å beskytte brukernes informasjon

- Handel er provisjonsfrie

Ulemper

- Begrenset kundeservice.

2. Capital.com

Capital.com, som ble lansert i 2016, er en fantastisk megler med flere eiendeler. Den har etablert seg som en lavkostplattform med over 5 millioner brukere, de har lave overnattingsgebyrer, tight spreads og 0% provisjon. Du kan lese vår fullstendige Capital.com-anmeldelse her.

Sikkerhet og Personvern

Capital.com er et FCA-, CySEC-, ASIC- og NBRB-lisensiert selskap som er forpliktet til å tilby den beste tradingopplevelsen i verden. Det viser at Capital.coms brukeres data er sikre og skjulte, ettersom nettstedet overholder strenge kriterier for å nå dette målet. Capital.com tar klientdatasikkerhet på alvor, noe den gjør delvis ved å følge PCI Data Security Standards.

Gebyrer og Funksjoner

Capital.com tilbyr et bredt spekter av gratis meglertjenester. Finansreglement er åpen for publikum. Eventuelle gebyrer du pådrar deg vil bli forklart før du betaler dem. Capital.coms hoved kostnader er spread kostnader, som ofte er lave sammenlignet med konkurrentene. Meglerens mobiltradingapp inkluderer et AI-drevet verktøy som bruker en deteksjonsalgoritme for å gi kundene personlig handelsinformasjon. Videre kan Capital.coms flerspråklige kunder kontakte en representant via e-post, telefon eller live chat.

| Gebyr | Gebyrbeløp |

| Innskuddsgebyr | £0 |

| Provisjonsgebyr | 0% |

| Inaktivitetsgebyr | £0 |

| Uttaksgebyr | £0 |

Fordelere

- Effektiv e-post- og chatstøtte

- MetaTrader-integrasjon

- Provisjonsfri handel

Ulemper

- Hovedsakelig begrenset til CFD-er.

3. Skilling

Skilling er en multi-verdipapir megler som vokser raskt. Når det gjelder plattformfunksjoner og produkter tilgjengelig for erfarne tradere, gir megleren utmerkede handelsbetingelser. Seks år etter oppstarten tilbyr Skilling nå trading med Forex, CFD, aksjer og kryptovaluta til individuelle investorer. Du kan lese hele Skilling-anmeldelsen vår her.

Sikkerhet og Personvern

Det er viktig å sjekke meglerens regulatoriske status når du ser etter en megler som Skilling. Financial Conduct Authority (FCA) og Cyprus Securities and Exchange Commission har ansvaret for dyktighet (CySEC). Videre holdes midlene som tradere setter inn på Skilling-kontoene sine i en helt egen finansinstitusjon. Skilling bruker kun finansinstitusjoner av toppnivå til dette formålet for å sikre maksimal sikkerhet. Kjernekapital er bransjens målestokk for å måle en banks soliditet.

Gebyrer og Funksjoner

Det er ingen trading gebyrer hos Skilling på aksjer, indekser eller kryptovalutaer. Spreads belastes av plattformen, som varierer avhengig av andelen, men er vanligvis svært rimelige. Skilling tilbyr to forskjellige kontotyper for trading med FX og CFD-metaller. Standard Skill-kontoen har mye bredere spreads, men ingen provisjoner. I bytte mot lavere spreads belaster Premium-kontoen provisjoner på spotmetall- og CFD-handler. Skilling tilbyr også en demokonto, mobilapplikasjoner og en tradingassistent.

| Gebyr | Gebyrbeløp |

| Provisjonsgebyr | £0 |

| Uttaksgebyr | Varierer |

| Inaktivitetsgebyr | £0 |

| Innskuddsgebyr | £0 |

Fordelere

- Flott plattformvalg

- Demokontoer

Ulemper

- High spreads

- Tjenesten er utilgjengelig i flere land, inkludert USA og Canada.

Alt du trenger å vite om Royal Dutch Shell

La oss ta et dypdykk inn i Royal Dutch Shell-selskapet for å lære om dets historie, forretningsstrategi, inntektsstrømmer og siste aksjekursutvikling.

Royal Dutch Shells historie

Royal Dutch Shell Group ble opprettet i april 1907 da det nederlandske Royal Dutch Petroleum Company, Storbritannias Shell Transport and Trading Company, fusjonerte i 1907 som svar på dominansen til John D. Rockefellers Standard Oil-selskap. Selv om de to selskapene opererte som et partnerskap med én enhet for forretningsformål, hadde de separate juridiske eksistenser. Det nederlandske selskapet hadde ansvaret for produksjon, og det britiske selskapet ledet transport og lagring av produktene.

Etter at det ble avslørt at Shell hadde overvurdert sine oljereserver, ble selskapet flyttet til én enkelt kapitalstruktur for å opprette et nytt morselskap kalt Royal Dutch Shell plc med en primærnotering på London Stock Exchange og en sekundærnotering på Amsterdam Stock Utveksling. Royal Dutch aksjonærer fikk 60% av selskapet, som var i tråd med det opprinnelige eierskapet til Shell Group.

Hva er Royal Dutch Shells strategi?

Shell lanserte sin Powering Progress-strategi i februar 2021 for å akselerere overgangen av virksomheten til netto-nullutslipp.

Intensjonen var å bygge en sterk og motstandsdyktig kundesentrert virksomhet med innovative produkter og løsninger for å hjelpe kundene med å oppnå nullutslipp. Som en del av dette vil selskapet samarbeide med andre organisasjoner i sektorer som er vanskelige å dekarbonisere, og vil ha som mål å levere verdi ved å integrere eiendelene og forsyningskjedene involvert i produksjon, kjøp, handel, transport og salg av energiprodukter over hele verden.

Powering Progress-programmet har fire hovedmål:

Generere aksjonærverdier ved å dele ut utbytte og ha en disiplinert tilnærming til kapitalinvesteringer.

Oppnå netto-nullutslipp innen 2050 ved å selge lavkarbonprodukter (f.eks. biodrivstoff), generere elektrisitet fra sol- og vindkilder, og utnytte hydrogen og elektrisitet for å drive kjøretøy.

Gi liv ved å gi boliger, bedrifter og transport pålitelig og bærekraftig energi, samtidig som de støtter levebrød ved å tilby sysselsetting og opplæring i lokalsamfunnene der selskapet opererer.

Respektere naturen, inkludert å beskytte og styrke det biologiske mangfoldet, fokusere på å bruke (og gjenbruke) vann og andre ressurser mer effektivt, resirkulere plast og forbedre luftkvaliteten.

Hvordan tjener Royal Dutch Shell penger?

Dette selskapet har historisk sett tjent penger på produksjon, produksjon, transport og lagring av fossilt brensel. Du vil uten tvil ha sett Shell-merkede bensinstasjoner i Storbritannia, Europa og rundt om i verden. Nå for tiden prøver Shell å gå over til en grønnere fremtid der fossilt brensel erstattes av fornybare energikilder.

I 2020 kom over 60% av inntektene fra forretningssegmentet oljeprodukter. Nesten 16% kom fra integrert gass, mer enn 13% kom fra oppstrømssegmentet, og rundt 7% kan tilskrives kjemikalier. Det er klart at selskapet har en lang vei å gå for å avkarbonisere tilbudene sine.

Hvordan har Royal Dutch Shell prestert de siste årene?

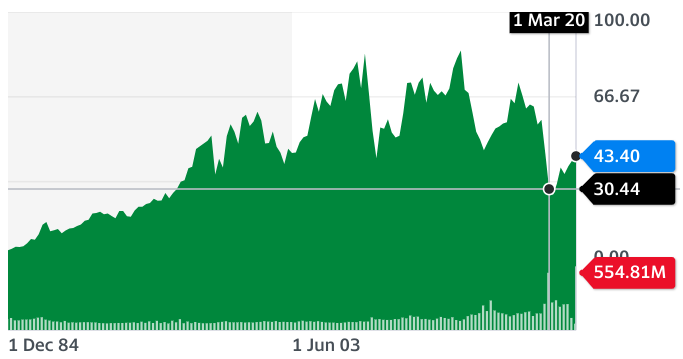

Følgende diagram viser hvordan - etter et innledende bullrun - Royal Dutch Shell-aksjer har opplevd en berg-og-dal-banetur de siste tiårene. Etter å ha nådd en kurstopp i 2014, falt aksjene tilbake til et lokalt lavpunkt etter korona-pandemikrakket i mars 2020. På slutten av september 2021 så de ut til å komme seg, men volatiliteten er fortsatt et stort trekk ved aksjen. pris ytelse.

Hvor kan du kjøpe Royal Dutch Shell-aksjer?

Du kan kjøpe Royal Dutch Shells "A"- og "B"-aksjer på London Stock Exchange og Amsterdam Stock Exchange, og også via noteringer på New York Stock Exchange. Du vil ikke kunne samhandle med disse børsene direkte som en privat investor, så du må bruke en megler med tilgang til minst én av disse børsene. Det er mange meglere å velge mellom, og vi har noen forslag, men det viktigste er å velge en megler som er skikkelig regulert i ditt land.

Fundamental analyse av Royal Dutch Shell

Det er to typer analyser som gjøres når man skal vurdere aksjer: fundamental analyse (eller "vurdere et selskaps sanne verdi") og teknisk analyse (eller "forutsi prisendringer fra mønstre på diagrammer"). La oss se på Royal Dutch Shell som en potensiell investering fra et fundamentalt perspektiv.

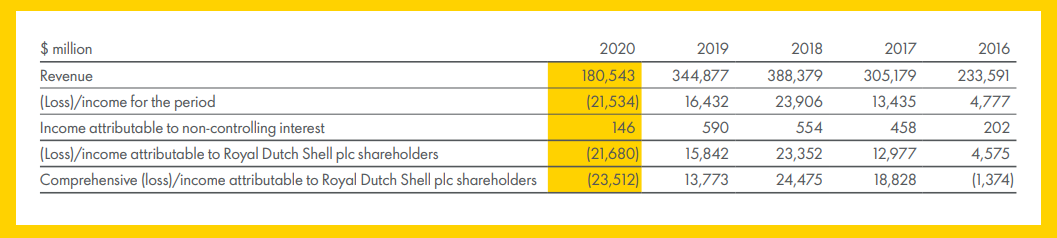

Royal Dutch Shells inntekter

Et selskaps inntekt er den totale inntekten som produseres fra salg av varer og tjenester. Inntektstallet er vanligvis funnet i toppen av et selskaps resultatregnskap, og blir derfor ofte referert til som "topplinjen". År-til-år inntektsvekst anses som en god ting, så det er uheldig at dette selskapets inntekter nesten halverte seg i 2020 som følge av koronakrisene som førte til at biler ikke kjørte og fly ikke fløy. På den positive siden, ettersom oppgangen fortsetter, kan inntektene dobles fra 2021 og utover.

Royal Durch Shells resultatregnskap 2020 (kilde: selskapets nettsted)

Royal Dutch Shells fortjeneste per aksje

Mens inntekter refereres til som "topplinjen" i en bedrifts resultatregnskap, er inntektene (eller fortjenesten) vanligvis kjent som "bunnlinjen", og de beregnes ved å trekke fra alle selskapets kostnader fra inntektene. Dessverre har bunnlinjen for RDS nylig vært dårlig.

På grunn av de globale pandemiproblemene var selskapets 2020-inntekt negativ på rundt -21 milliarder dollar, noe som betyr at det gikk med et stort tap. Fortjeneste per aksje for var derfor også negativt på -2,78 dollar, ned fra +1,97 dollar i 2019.

Royal Dutch Shells P/E-forhold

Prisinntjeningsforholdet (P/E) indikerer aksjekursen du betaler for et selskaps fortjeneste. Det er naturlig at en investor vil betale en lav pris for mye fortjeneste, så aksjer med lavere P/E-forhold blir generelt sett på som mer attraktive enn aksjer med høyere P/E-forhold. Vær imidlertid oppmerksom på at et selskap midlertidig kan ha en lav P/E fordi aksjekursen har falt langt, og et annet selskap kan ha en høy P/E som er rettferdiggjort av en forventet massiv økning i inntjeningen.

Siden RDS rapporterte negativ inntjening i 2020, ville dens P/E også være negativ. I oktober 2021 rapporterer imidlertid finansielle nettsteder en etterfølgende tolvmåneders (TTM) P/E på 31,24, som er tre ganger så stor som konkurrenten BP. På dette tiltaket er BP derfor det beste kjøpet.

Royal Dutch Shells utbytteavkastning

Investorer drar ikke direkte nytte av et selskaps inntjening med mindre de blir utbetalt i form av utbytteutdelinger, men de som ikke gjør det er i stand til å pløye inntektene tilbake i virksomheten for å (forhåpentligvis) øke aksjekursen.

En aksjes utbytteavkastning er utbyttebeløpet uttrykt som en prosentandel av aksjekursen. Denne prosentandelen kan sammenlignes med renten du vil motta hvis du setter pengene dine inn på en bankkonto i stedet

Etter å ha betalt utbytte med en jevn rate på $1,88 per aksje i 2016 til og med 2019, falt utbytteutbetalingen for 2020 med to tredjedeler til $0,65. I begynnelsen av oktober 2021 rapporterte finansielle nettsteder et terminutbytte på $0,54 og et terminutbytte på 3,28%, som er konkurransedyktig sammenlignet med rentene som er tilgjengelige på bankinnskuddskontoer.

Royal Dutch Shells kontantstrøm

Et selskaps kontantstrøm refererer til netto kontantstrøm som strømmer inn og ut av en virksomhet i løpet av en definert periode. En bærekraftig og konstant positiv kontantstrøm indikerer at selskapet kan oppfylle sine kortsiktige forpliktelser, mens konsekvent negativ eller fluktuerende kontantstrøm antyder at selskapet til slutt kan gå tom for kontanter.

Selv om Shells frie kontanter i 2019 og 2020 var 30–40% lavere enn toppen i 2017, var tallet positivt, og det er det viktigste.

Hvorfor kjøpe Royal Dutch Shell-aksjer?

Fra siste kvartal av 2021 og utover ser det ut til at hele verden står overfor energikriser av en eller annen form – fra stigende naturgasspriser til køer ved britiske bensinstasjoner i september. Til tross for presset mot fornybare energikilder, kan 2021-2022 være et godt tidspunkt å investere i oljeselskaper hvis energikrisen virkelig blir global.

Som antydet tidligere, på slutten av 2021, så denne aksjens aksjekurs ut til å være i en oppgående trend fra et nesten all-time low, så det kan være attraktivt fra et teknisk så vel som økonomisk drevet fundamentalt perspektiv.

Eksperttips om kjøp av Royal Dutch Shell-aksjer

“ Selv om det er to typer Royal Dutch Shell-aksjer (RDS-A og RDS-B), gir de de samme rettighetene og er priset stort sett det samme, i motsetning til et selskap som Warren Buffetts Berkshire Hathaway som har mye rimeligere "B" aksjer for investorer som ikke har råd til å kjøpe en eneste "A"-aksje. Britiske investorer som har til hensikt å kjøpe Royal Dutch Shell-aksjer anbefales å gå for B-aksjene fordi utbyttet beskattes gunstigere på grunn av forskjeller i skattesystemene i Storbritannia og Nederland. ”- maxcoupland

5 ting du bør vurdere før du kjøper Royal Dutch Shell-aksjer

1. Forstå selskapet

Det er viktig å forstå alle aspekter ved selskapet du har tenkt å investere i, og denne veiledningen bør være til stor hjelp for deg når det gjelder å lære hva selskapet gjør, hvordan det tjener penger og hvordan det har prestert som en potensiell investering. Noen vellykkede investorer gjør seg godt kjent med et selskap - eller rettere sagt aksjen - ved å gjøre en liten innledende investering før de går all-in, for å få en følelse av hvordan aksjekursen vanligvis oppfører seg.

2. Forstå det grunnleggende innen investering

Investeringsverdenen er full av sjargong, og du kan ofte høre ord som okser, bjørner, svarte svaner og cash cows. Det er bare dyreanalogiene, og ikke alle de ulike begrepene som brukes.

Du leser om finansielle instrumenter som aksjer, børshandlede fond (ETF), verdipapirfond, renteobligasjoner, opsjoner, spread bets, differansekontrakter (CFD) og mye mer i tillegg. Så, vet du hva disse begrepene betyr? Kjenner du betydningen av begrepene «bid-ask spread» og hvordan det kan påvirke investeringsavkastningen din, og vet du forskjellen mellom en stoppordre og en limitordre for å gå inn eller ut av en investering automatisk.

Uansett hva utgangspunktet ditt er, kan du lære mer om markeder og investering ved å lese våre mange guider, inkludert denne.

3. Velg din megler med omhu

For å trade eller investere trenger du en megler, som i disse dager stort sett vil være en nettmegler. Men hva slags megler du velger vil avhenge av hvilke finansielle eiendeler du ønsker å handle. For eksempel, mens en spesialist utenlandsk valuta (forex eller fx) megling kan være riktig for daytrading-valutaer, vil det ikke være det riktige valget hvis du ønsker å investere i aksjer på lang sikt.

Daytradere ser vanligvis etter en megler med raske utførelseshastigheter, lave spreads og mange tekniske indikatorer på prisdiagrammer. Investorer kan være mer interessert i tilgang til selskapets årsrapporter og spesielle typer langsiktige skatteeffektive kontoer som Storbritannias Stocks ISA og Self-Invested Personal Pension (SIPP).

Vi tilbyr mange megleranmeldelser og direkte sammenligninger for å hjelpe deg med å velge.

4. Bestem hvor mye du vil investere

Ofte hører man rådet "Ikke invester mer enn du har råd til å tape". Dette er en negativ tankegang som antar at du faktisk kommer til å tape penger. I stedet kan man gå etter rådet "Bare invester din disponible inntekt", det vil si penger du ikke har bruk for akkurat nå, og som du ikke trenger i nær fremtid for å dekke levekostnader som mat og viktige regninger.

Når du vet hvor mye penger du har råd til å investere, kan du bestemme hvordan du skal introdusere disse pengene i markedene: enten hele beløpet med en gang, eller litt og litt ved hjelp av dollar cost averaging. Selv om du investerer alle pengene dine på en gang, noe som sjelden er en god idé, bør du aldri investere alt i en enkelt aksje som kan gå konkurs og få hele porteføljen din ned. Les om diversifisering på tvers av flere eiendeler, og også om å håndtere nedsiderisiko ved å bruke stoppordre for å begrense tap eller låse inn fortjeneste.

5. Sett et mål for investeringen din

"Hvis du ikke klarer å planlegge, planlegger du å mislykkes."

"Hvis du ikke selger når du vil, ender du opp med å selge når du må!"

Det er verdt å ha disse to tingene i bakhodet når du investerer. Det er viktig å lage en plan for hvor lenge du har tenkt å beholde investeringene dine, og det er like viktig å sørge for at du kan vente så lenge før du får pengene tilbake (og mer). Derfor bør du bestemme deg for om investeringsmålet ditt er å finansiere et større prosjekt, spare til pensjon, eller kanskje bygge opp egenkapital til ny bolig.

Oppsummering av kjøp av Royal Dutch Shell-aksjer

Royal Dutch Shell er en konkurrent til rivaliserende britiske petroleumsselskap BP. I likhet med BP prøver dette tidligere fossile brenselselskapet å reposisjonere seg som en fortropp for en bærekraftig fremtid. Selv om RDS er et mindre attraktivt investeringsalternativ enn BP på noen mål som P/E og utbytteavkastning, har det følgende ting i sin favør:

- Selskapet har en "progressiv" strategi

- Det har en positiv kontantstrøm

- Det gir utbytte

Alternative aksjer

Ofte stilte spørsmål

-

Royal Dutch Shell-aksjer er notert på London Stock Exchange (ticker-symboler RDSA og RDSB) og Amsterdam Stock Exchange (ticker-symbol RDSA). Du kan også finne sekundære noteringer på andre børser som New York Stock Exchange (ticker-symboler RDS-A og RDS-B).

-

Ja, denne aksjen gir utbytte, men skattebehandlingen av "A"- og "B"-aksjene er forskjellig på grunn av deres Nederland- og Storbritannia-baserte noteringer. Derfor har briter en tendens til å kjøpe B-aksjene, mens nederlandske investorer favoriserer A-aksjene.

-

Dette går helt tilbake til 1907 da et nederlandsk selskap og et britisk selskap fusjonerte, men beholdt sine separate juridiske eksistenser. Nå som de to selskapene er riktig kombinert, kan du fortsatt kjøpe "A"- og "B"-aksjer som er rettet mot henholdsvis nederlandske og britiske investorer.

Hvordan reagerte aksjene på energikrisen i tredje kvartal 2021?

RDS-aksjekursene skjøt begge opp da en internasjonal energikrise så ut til å utspille seg i september 2021.

-

Uansett hvor gode du tror et selskaps utsikter er, bør du aldri investere alle pengene dine i en enkelt aksje som vil gjøre hele porteføljen din verdiløs hvis selskapet går konkurs. Diversifisering er helt kritisk i aksjehandel, som betyr å spre pengene dine på flere aksjer og andre eiendeler som gull.

-

Hvis aksjeposisjonen din har gått til profitt (f.eks. med 20%), kan du bruke en "stoppordre" for å selge din innsats automatisk hvis prisen faller tilbake med et visst beløp (f.eks. 10%) for å beskytte i det minste noen av dine opptjent overskudd. En etterfølgende stoppordre vil automatisk bevege seg oppover, og beskytte mer av pengene dine etter hvert som aksjeposisjonen din beveget seg lenger inn i profitt.

-

Nei. Stoppordre kalles faktisk ofte "stop-loss-ordrer" fordi deres hovedformål er å automatisk selge aksjene dine fra et lite tap før det blir et stort tap når aksjekursen stuper.